比特币收益纳税指南:了解您的税务责任

随着比特币和其他加密货币的普及,越来越多的人开始关注如何处理这些数字资产的税务问题。本文将为您提供一个全面的指南,帮助您了解比特币收益纳税的相关知识。

一、什么是比特币收益

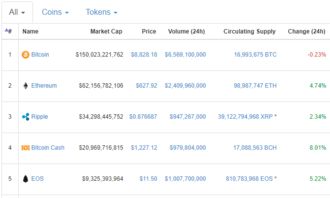

比特币收益是指通过购买、挖矿、交易或接收比特币等方式获得的收益。这包括比特币的增值、交易差价、挖矿奖励以及通过比特币产生的利息等。

二、比特币收益的税务责任

在许多国家和地区,比特币收益被视为一种资产,因此需要缴纳相应的税款。以下是几个关键点:

在大多数国家,比特币收益被视为资本收益或收入,需要缴纳相应的税款。

税务规定因国家而异,因此了解您所在国家的具体规定至关重要。

在某些国家,比特币收益可能需要缴纳增值税(VAT)或消费税。

三、不同国家的比特币收益纳税规定

美国:在美国,比特币收益被视为普通收入,需要按照个人所得税率纳税。

中国:中国对加密货币交易实施了严格的限制,并要求对加密货币收益缴纳个人所得税。

英国:在英国,比特币收益被视为资本收益,但某些类型的收益可能享受免税待遇。

加拿大:在加拿大,比特币收益被视为资本收益,需要缴纳相应的税款。

澳大利亚:在澳大利亚,比特币收益被视为资本收益,需要缴纳相应的税款。

四、如何申报比特币收益的税务

申报比特币收益的税务通常涉及以下步骤:

记录所有比特币交易和收益:包括购买、出售、挖矿和接收比特币等。

计算收益:根据购买成本和出售价格计算收益。

了解税率:根据您所在国家的规定,确定适用的税率。

填写税务表格:根据您所在国家的税务要求,填写相应的税务表格。

提交税务申报:在规定的时间内提交税务申报,并支付相应的税款。

五、比特币收益的税务筹划

分散投资:通过分散投资不同的加密货币,可以降低税务风险。

长期持有:在某些国家,长期持有比特币可以享受更低的税率。

了解税务优惠:了解您所在国家是否有针对加密货币投资的税务优惠。

咨询专业人士:在处理复杂的税务问题时,咨询税务顾问或会计师是明智的选择。

比特币和其他加密货币的税务问题日益复杂,了解您的税务责任并采取适当的筹划措施至关重要。通过遵循上述指南,您可以更好地管理比特币收益的税务问题,确保合规并最大限度地减少税务负担。